個人事業主とは?起業との関係性を理解する

個人事業主とは、法人を設立せずに個人で事業を営む人のことを指します。起業の形態の一つとして、多くの人が選択する道です。起業とは新しく事業を始めることを意味し、個人事業主として開業することも起業の一形態と言えます。

個人事業主と会社員の違い

個人事業主と会社員の最も大きな違いは、雇用関係の有無です。個人事業主は自分が雇用主となり、自らの判断で事業を進めます。一方、会社員は企業に雇用され、組織の中で働きます。

個人事業主とフリーランスの関係

フリーランスは働き方を指す言葉で、個人事業主として税務上の手続きを行っている場合もあれば、会社に所属しながら副業として活動している場合もあります。つまり、すべてのフリーランスが個人事業主というわけではありませんが、多くのフリーランスは個人事業主として活動しています。

個人事業主になるメリットは?

個人事業主として起業することには、いくつかの魅力的なメリットがあります。

1. 開業手続きの簡便さ

個人事業主として開業する場合、手続きが比較的簡単です。開業届を税務署に提出するだけで、正式に事業を始めることができます。法人設立と比べると、手続きにかかる時間と費用が大幅に少なくて済みます。

2. 経営の自由度の高さ

個人事業主は、事業の方向性や日々の業務内容を自分で決定できます。働く時間や場所も柔軟に選べるため、自分のライフスタイルに合わせた働き方が可能です。

3. 小資本での開始が可能

法人設立と比べて初期費用が抑えられるため、小さな資本でも事業を始めることができます。これは、リスクを最小限に抑えつつビジネスアイデアを試すのに適しています。

4. 赤字の場合の課税

個人事業主の場合、事業が赤字になっても所得税や住民税は課税されません。これは、事業が軌道に乗るまでの期間の負担を軽減する効果があります。

個人事業主のデメリット:知っておくべきリスクと課題

メリットがある一方で、個人事業主には以下のようなデメリットもあります。

1. 社会的信用度の問題

法人と比べると、個人事業主は社会的な信用度が低くなる傾向があります。これは、取引先との関係や融資を受ける際に影響を及ぼす可能性があります。

2. 経費の範囲の制限

個人事業主は法人と比べて、経費として認められる範囲が狭くなります。例えば、自身への給与を経費として計上することはできません。

3. 累進課税による税負担

所得が増えるほど税率が上がる累進課税の対象となるため、高収入になるほど税負担が大きくなります。

4. 資金調達の難しさ

個人事業主は法人と比べて資金調達が難しい傾向があります。銀行融資や投資を受けるハードルが高くなる可能性があります。

5. 収入の不安定さ

固定給の会社員と異なり、個人事業主の収入は変動しやすいです。これは、特に事業開始初期において大きな課題となる可能性があります。

個人事業主の平均年収は?

個人事業主の収入は業種や個人のスキル、経験によって大きく異なりますが、一般的な傾向を知ることは参考になります。国税庁の2019年の統計によると、個人事業主の平均年収は全業種平均で約318万円となっています。

ただし、この数字は申告所得ベースであり、実際の収入はこれより高い可能性があります。また、個人事業主の収入は経験を積むにつれて増加する傾向にあります。例えば、8年間個人事業主として活動してきた「まこと」氏は、最初は借金があり苦労しましたが、徐々に収入を増やし、生活の質を向上させています。

個人事業主として起業する手順:開業から確定申告まで

個人事業主として起業する際の基本的な手順は以下の通りです。

1. 事業計画の策定

まずは、どのような事業を行うのか、誰をターゲットにするのか、どのように収益を上げるのかなど、具体的な事業計画を立てます。

2. 開業届の提出

事業を開始してから1ヶ月以内に、所轄の税務署に「個人事業の開業・廃業等届出書」(開業届)を提出します。この手続きに費用はかかりません。

3. 青色申告の申請(任意)

節税効果の高い青色申告を行いたい場合は、「青色申告承認申請書」も提出します。これにより、最大65万円の青色申告特別控除を受けられる可能性があります。

4. 事業の開始

必要な準備を整え、実際に事業を開始します。この段階で、顧客獲得や販売促進などの活動を本格的に始めます。

5. 記帳と経理

日々の収入と支出を正確に記録し、適切な経理処理を行います。これは後の確定申告の際に重要になります。

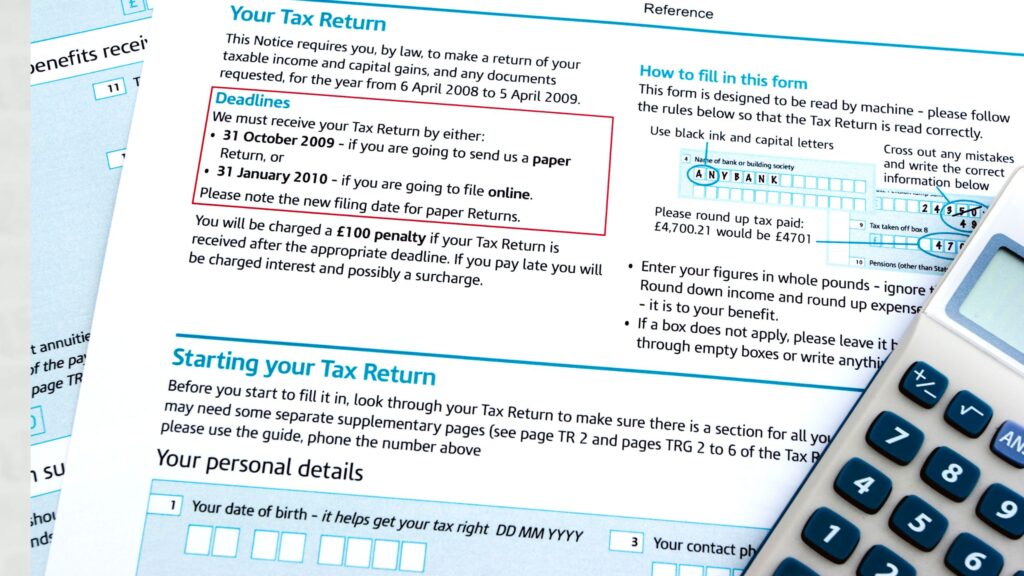

個人事業主 確定申告 いつから?

個人事業主の確定申告期間は、毎年2月16日から3月15日までです。ただし、電子申告を利用する場合は、4月15日まで延長されることがあります。初めて確定申告を行う年の申告期限は、事業開始年の翌年の3月15日となります。

確定申告は個人事業主にとって重要な手続きであり、適切に行うことで節税効果を得られる可能性があります。特に青色申告を選択した場合、最大65万円の特別控除を受けられるため、多くの個人事業主が青色申告を選択しています。

個人事業主の成長戦略:収入を安定させ、事業を拡大する方法

個人事業主として成功するためには、戦略的なアプローチが必要です。以下に、収入を安定させ、事業を拡大するためのポイントをまとめます。

1. マーケター視点の重要性

顧客目線でコミュニケーションを設計し、価値ある商品やサービスを提供することが重要です。マーケター視点を持つことで、顧客のニーズを的確に捉え、効果的な販売戦略を立てることができます。

2. 複数の収入源の確保

一つの事業や顧客に依存せず、複数の収入源を持つことで、リスクを分散し、収入の安定性を高めることができます。例えば、本業の他に副業を持つ、または複数の商品やサービスを提供するなどの方法があります。

3. 自己管理とツールの活用

個人事業主として成功するためには、自己管理能力が不可欠です。時間管理ツールやタスク管理ツールを活用して、生産性を向上させることが重要です。例えば、Togglなどのツールを使って作業時間を記録し、効率的な時間の使い方を分析することができます。

4. コミュニティへの参加

個人事業主として活動していると孤独を感じることがありますが、同じ立場の人々が集まるコミュニティに参加することで、情報交換や精神的なサポートを得ることができます。オンラインやオフラインのネットワーキングイベントに参加するのも良い方法です。

5. 継続的な学習と成長

ビジネス環境は常に変化しているため、新しい知識やスキルを身につけ続けることが重要です。セミナーや書籍、オンラインコースなどを活用して、自己研鑽に励みましょう。

個人事業主から法人化へ:タイミングと手続き

事業が成長してくると、個人事業主から法人化(法人成り)を検討する時期が来ます。一般的に、年間利益が500万円を超えたあたりで法人化を検討することが多いようです。

法人化のメリット

- 節税効果:所得が高くなると、法人税の方が個人事業主の所得税よりも税率が低くなる可能性があります。

- 社会的信用度の向上:取引先や金融機関からの信用が高まります。

- 資金調達の容易さ:株式発行や社債発行など、資金調達の選択肢が増えます。

法人化の手続き

- 法人の種類の決定(株式会社、合同会社など)

- 定款の作成

- 資本金の払い込み

- 登記申請

- 各種届出書の提出(税務署、年金事務所など)

法人化を検討する際は、税理士や司法書士などの専門家に相談することをお勧めします。事業の規模や将来の展望に応じて、最適なタイミングと方法を選択することが重要です。

まとめ:個人事業主としての起業は、自己実現への第一歩

個人事業主として起業することは、自分のアイデアやスキルを活かして事業を始める素晴らしい機会です。開業手続きの簡便さや経営の自由度の高さなど、多くのメリットがありますが、同時に収入の不安定さや社会的信用度の問題などのデメリットもあります。

成功への道のりは決して平坦ではありませんが、マーケター視点を持ち、自己管理を徹底し、継続的に学習と成長を続けることで、着実に事業を発展させることができます。また、必要に応じて法人化を検討することで、さらなる成長の機会を得ることができるでしょう。

個人事業主として起業することは、自己実現への第一歩であり、自分の人生をコントロールする力を得る素晴らしい機会です。十分な準備と覚悟を持って挑戦すれば、きっと素晴らしい未来が待っているはずです。

起業を考えている方は、この記事を参考に自分に合った方法を選び、勇気を持って一歩を踏み出してください。そして、困ったときは専門家や同じ立場の仲間に相談することを忘れずに。あなたの成功を心からお祈りしています。

コメント